کد خبر: ۱۹۵۸۱

۱۹:۲۳ -۲۳ مهر ۱۳۹۹

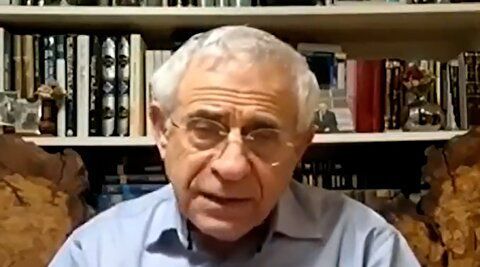

یک کارشناس بیمههای بازرگانی:

گاوبندی شرکتهای دولتی با صنعت بیمه در صدور بیمه اموال/ داراییهای دولتی نباید به قیمت اسمی بیمه شوند

یک کارشناس بیمههای بازرگانی گفت: شواهدی وجود دارد مبنی بر اینکه در بخش دولتی اموال بیمه شده بر اساس ارزش دفتری و نه قیمت واقعی بیمه میشوند و بازرسان سازمان حسابرسی هم چندان توجهی به این موضوع ندارند.

نشان تجارت - کمیسیون اجتماعی هیات دولت هفته گذشته مصوب کرد تا اموال دستگاههای اجرایی تحت پوشش بیمه قرار گیرند؛ هرچند بعید است تا پیش از این مصوبه، اجباری در کار متولیان دستگاههای اجرای برای بیمه کردن اموال دولتی وجود نداشته باشد. به صورت مشخص در سال ۹۰ آیین نامهای به تصویب دولت وقت رسیده بود که به موجب آن تمام دستگاههای اجرایی به اخذ پوششهای بیمهای لازم، ملزم شده بودند؛ اما حالا باید منتظر ماند و دید که تاثیر این مصوبه اخیر چه خواهد بود.

مهدی ریاحی فر، تحلیلگر بازار بیمه در این زمینه اظهار کرد: بیمه اموال دولتی موضوع چندان جدیدی نیست چرا که به موجب قوانین مختلف، سالهاست که اموال دولتی باید سال به سال تحت پوشش بیمههای ضروری قرار بگیرند؛ در ابتدا تاکید قانون بر داشتن پوشش بیمه آتش سوزی بود و به تدریج به این الزامات بیمهای، داشتن پوشش بیمه زلزله و بعدتر پوشش بیمه در برابر حوادث مختلف دیگری که ممکن است حسب موقعیت اقتصادی تهدید تلقی شود نیز اضافه شدند.

وی ادامه میدهد: البته در سالهای گذشته پوشش ریسکهای بیمهای اموال دولتی حوزهای منحصر به شرکتهای بیمه دولتی بود، اما از زمانی که شرکتهای بیمه خصوصی شروع به فعالیت کردند نیز به تدریج این انحصار شکسته شد و حالا به مدد قانون دائمی بودجه همه شرکتهای بیمه خصوصی نیز میتوانند به شرط دارا بودن شرایط لازم در مناقصات بیمهای اموال دولت شرکت کنند.

تمایل دستگاههای دولتی به بیمه کردن اموال نزد بیمه ایران

وی با یادآوری اینکه ۷۰ درصد اقتصاد ایران در بخش دولتی قرار دارد، میافزاید: برای همین در ارزیابی ریسک بیمه، بخش دولتی معمولا خوب ارزیابی میشود و شرکتهای بیمهای برای حضور در این بازار تمایل دارند، اما از طرف دیگر متولیان دستگاههای دولتی به صورت سنتی ترجیح میدهند تا حد ممکن مشتری تنها شرکت دولتی باقیمانده در صنعت بیمه بمانند؛ علت این اتفاق از یکطرف نقش پررنگی است که بیمه ایران در صنعت بیمه کشور دارد و از سوی دیگر برخی قواعد تشریفات اداری هم وجود دارد که شانس انتخاب شدن بیمههای دولتی را بیشتر میکنند؛ مثل اینکه اگر بیمه گر، شرکت دولتی و غیر خصوصی باشد دستگاه دولتی در مقام بیمه گزار ملزم به برگزاری مناقصه نیست.

ریاحیفر همچنین درباره احتمال ضعیفتر بودن توانایی شرکتهای بیمه خصوصی برای تحت پوشش قرار دادن ریسک اموال دولتی میگوید: اولا در گزارشهای بانک مرکزی نمره شاخص ضریب توانگری مالی و ظرفیت نگهداری هر شرکت بیمه نوشته شده است و برای همین ارزیابی توانایی شرکتهای بیمه کار دشواری نیست؛ مسئله مهم دیگری که باید در نظر گرفت این است که ایران هم یک منطقه حادثه خیز است و هم اینکه صنعت بیمه آن به دلیل تحریمهای اقتصادی ارتباطی با دنیا ندارد و برای همین اگر یک حادثه بزرگ مثل زلزله شدید اتفاق بیافتد جبران خسارت از عهده توان کل صنعت بیمه خارج خواهد بود. تا سال گذشته که برآورد میشد مجموع داراییهای دولتی و غیر دولتی صنعت بیمه برای جبران ۱۰ درصد چنین خسارتی کافی است و حالا با نوسانات اقتصادی اتفاق افتاده این توانایی به ۳ درصد رسیده است؛ قاعده کلی چنین بیمههایی این است که بخش عمدهای از ریسک میان شرکتهای معتبر بیمه خارجی تقسیم شود، اما ایران که امکان مراودات بیمه با سایر کشورها را ندارد، ناچار است تا ریسک موجود را با شرکتهای داخلی تقسیم کند و این شرکتها هم مجموع داراییشان در قبال مجموع خسارت احتمالی بیشتر است.

ریاحی فرد در عین حال از واقعیتی رونمایی کرد که هرچند در همه بخشهای بیمه وجود دارد، اما به احتمال قوی حضور پررنگ تری در بخش بیمه اموال دولتی دارد.

وی ادامه داد: به صورت مشخص تمایل بیمه گذاران به پرداخت حق بیمه کمتر، یک واقعیت است، اما شواهدی هست مبنی براینکه در بخش دولتی اموال بیمه شده براساس ارزش دفتری و نه قیمت واقعی بیمه میشوند و بازرسان سازمان حسابرسی هم چندان توجهی به این موضوع ندارند. این نگاه در راستای کاستن از هزینههای بیمه است، اما در عمل با این کار جبران ریسک خطرات احتمالی چند برابر مشکل خواهد شد؛ کافی است به یاد بیاوریم که در جریان نوسانات اقتصادی چند ماه اخیر قیمت اموال و داراییهای مختلف تا چه میزان افزایش داشته است؛ حالا در این بین اگر برای یک دستگاه دولتی که ارزش بیمه نامه اموال آن بهروزرسانی نشده باشد، حادثهای رخ دهد؛ غرامت پرداختی با خسارت وارد آمده تناسبی نخواهد داشت و در این خصوص نیز ماده ۱۰ قانون بیمه به بیمه گر اجازه داده است تا به نسبت ارزش روز حق بیمه پرداختی غرامت دهد.

این کارشناس بیمه های بازرگانی با یادآوری اینکه در مجموعه مدیریتی کشور و به صورت مشخص هیچ مرجع معتبری برای سنجش و راستی آزمایی ریسک های بیمه در بخش دولتی وجود ندارد، ادامه داد: برای همین متولیان دستگاههای دولتی باید بحث بهروز کردن بیمه نامههای اموال متعلق به دستگاههای متبوعشان را جدی بگیرند؛ اولا در هنگام صدور بیمه نامه جدید ارزش واقعی اموال را اعلام کنند؛ این کار شاید هزینه حق بیمه را افزایش دهد، اما این افزایش هزینه در برابر غرامت احتمالی بسیار ناچیز است؛ در ثانی با توجه به نوسانات اقتصادی چند ماه اخیر باید مراقب اعتبار بیمه نامههای معتبر موجود باشد و اگر لازم است از طریق یک قرارداد الحاقی افزایش سرمایه نسبت به بهروز کردن پوشش خسارتهای بیمهای اقدام کنند و به چشم هزینههای مالیاتی به این مسئله نگاه نکنند.

منبع: اقتصاد24

خبرهای مرتبط

این خبر را به اشتراک بگذارید :

ارسال نظرات

دیدنیها

آخرین اخبار

نبض بازار

گوناگون