سرمایهگذاری در بازار سهام کاهش یافت

نشان تجارت - گویی تمام فکر و ذکر دولتمردان معطوف به انتخابات بوده و بازار سرمایه را به کل فراموش کردند؛ گویی که اصلا بازاری با چنین نامی وجود ندارد. البته ناگفته نماند که در زمان دولت سیزدهم هم حال بورس تهران خوش نبوده؛ اما واضحا به این زاری هم روزها را سپری نمیکرد. پس گویی بالاتر از سیاهی رنگی هست.

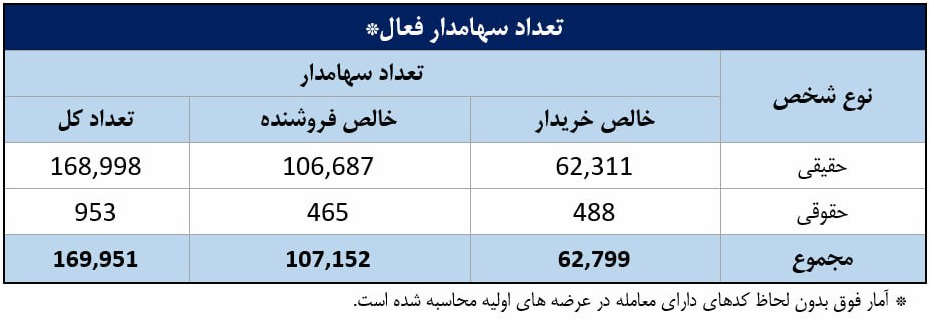

تعداد کدهای خریدار حقیقی

برای اولین بار از سال ۱۳۹۸، تعداد کدهای خریدار حقیقی به حدود ۶۰ هزار کد کاهش یافت. البته از آن زمان تا به امروز بیش از ۱۳۰ صندوق به بازار اضافه شده است. به واسطه عمق بخشی به بازار سرمایه، انتظار افزایش اقبال نیز وجود دارد، اما تصمیمات و سیاستهای اقتصادی و غیر اقتصادی در قبال بازار سرمایه به فراری دادن افراد از این بازار ختم شده است.

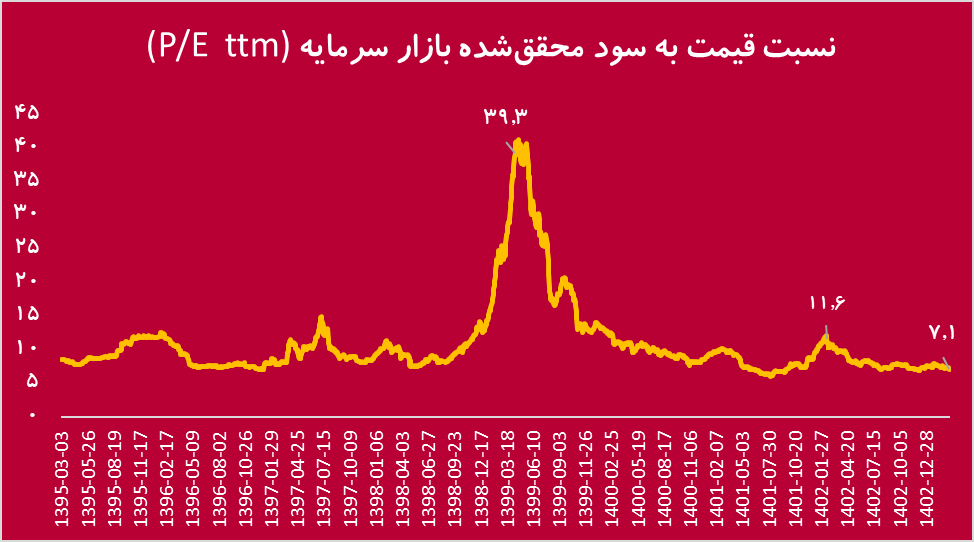

قیمت به سود (P/E)

نسبت قیمت به سود نشان دهنده مبلغی است که سرمایهگذاران حاضرند به ازای هر یک ریال سود تولید شده توسط شرکت بپردازند. نسبت P/E TTM یکی از شاخصهای سودآوری است که وضعیت سود خالص شرکتها در چهار فصل گذشته را نشان میدهد. برای مثال شرکتی با قیمت سهم ۱۰۰۰ تومانی که در چهار فصل گذشته ۲۰۰ تومان سود خالص ایجاد کرده دارای P/E TTM پنج است.

نسبتی که اگر مهر ۱۴۰۱ را چشم پوشی کنیم به اسفند ۱۳۹۶ برمیگردد. جالب اینجاست که از سویی کاهش P/E بازار را شاهد هستیم، اما از سوی دیگر تعداد کدهای خریداران و ارزش معاملات به پایینترین سطحهای خود رسیده و این یعنی بازار سرمایه در این محدودیتها نیز جذابیت ندارد.

خریداران کجا رفتند؟

جذابیت سرمایهگذاری طبیعتا با توجه به نرخ بهره بالا و امنیت سرمایه در سایر بازارهای موازی نظیر طلا، متوجه بورس تهران با آن همه ریسکهای تحمیلی نمیشود. پولهای بزرگ ترجیح میدهند در بازاری فعالیت کنند که یا مانند اوراق دولتی با نرخ حوالی ۳۵ درصد بدون ریسک باشد، یا مانند ملک و دلار متاثر از تورم بازدهی ایجاد کند یا مانند طلا علاوه بر حفظ قدرت خرید در مقابله با ریسکهای سیستماتیک مقاوم باشد.

قاعدتا کمتر کسی سرمایه خود را به سمت بازاری هدایت میکند که نه پیشبینی پذیر است، نه شفافیت و تقارن اطلاعاتی مکفی دارد و نه حتی از دست درازی دولت در سودسازی آن مصون است. نتیجه این مناسبات، آن میشود که P/E=۷ نیز برای سرمایهگذاران جذاب نخواهد بود.