شفافیت و افشای اطلاعات بانکها در دستور کار قرار گیرد

نشان تجارت - ایجاد شفافیت، ساماندهی وضعیت عرضه تسهیلات و برخورد با بدهکاران بانکی در اولویت کاری دولت سیزدهم قرار دارد، بهطوری که با ابلاغ وزیر اقتصاد به بانکها بر تسریع در اعلام فهرست بدهکاران بانکی تاکید شده است. در این راستا برخی بانکها نیز انتشار اسامی بدهکاران خود را آغاز کردهاند.

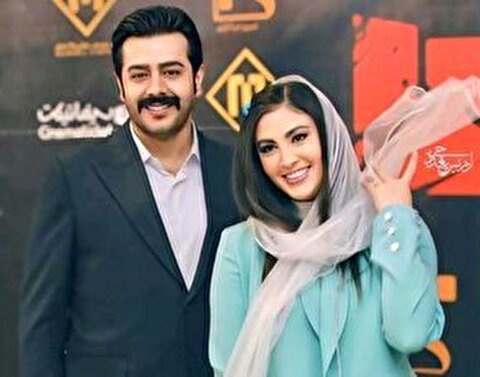

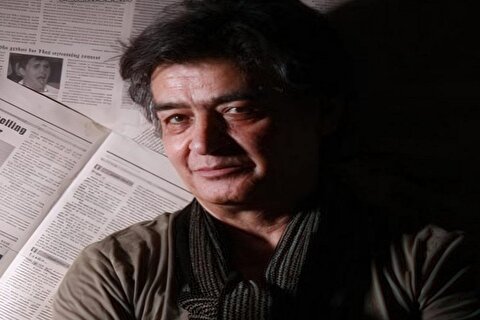

در همین ارتباط، «عباس دادجوی توکلی» کارشناس اقتصادی با اشاره به موضوع شفافیت در نظام بانکداری، اظهار داشت: سابقه افشای اطلاعات ازنظر کمّی و کیفی در ایران نشان میدهد مدیران بانکها در مقابل شفافیت مقاومت خواهند کرد. بدون ملاحظات سیاسی باید با متخلفان برخورد شود و با محتاط بودن و محافظهکاری وضعیت سیستم بانکی درست نمیشود.

وی افزود: یکی از اصول اساسی ۲۹ گانه برای نظارت بانکی مؤثر، بحث «افشا و شفافیت» است که یکی از رهنمودها در اسناد "کمیته بال" نیز به شمار میآید. بحث جدی در ضوابط افشا و شفافیت این است که «چه مباحثی» باید افشا شود، این امر «از چه طریقی» و «در چه بازههای زمانی» باید انجام شود؟ اینها سؤالات مهمی است که مطرح میشود.

دادجوی توکلی، بر لزوم شفافیت در نظام بانکی اشاره کرد و بیان داشت: این شفافیت هم برای بانکهای دولتی و هم بانکهای غیردولتی لازمالاجراست. با اینکه بانکهای دولتی از سال ۱۳۹۷ ملزم به افشا شدند، اما تا چند ماه قبل، از این عمل سرباز میزدند.

وی ادامه داد: با پیگیری وزارت اقتصاد این امر هرچند بهصورت ناقص اتفاق افتاد. در سالهای قبل بانکهای غیردولتی نیز ترازنامه و صورتهای مالی خود را افشا میکردند هرچند خیلی شفاف نبود و باید برای بهبود آن گامهای مهمی برداشت.

این کارشناس اقتصادی اضافه کرد: اتفاقهای خوبی در حوزه شفافیت افتاده، اما کافی نیست، باید بانکها خود را در معرض اتاق شیشهای قرار دهد تا در معرض قضاوت و تحلیل انواع ذینفعان قرار گیرند.

وی گفت: نه فقط سهامدار فعلی و آتی، بلکه همه ذینفعان شامل سپردهگذاران فعلی و آینده، تحلیلگران، کارشناسان، مقام ناظر پولی و دولتمردان نیاز به شفافیت در عملکرد دارند تا از این طریق تصمیمگیری و سیاستگذاری کنند.

دادجوی توکلی بیان داشت: در استانداردهای حسابداری ایران، استانداردهای ۳۷، ۳۸ و ۱۲ را به عنوان مصادیق افشای معاملات، مبادلات و انواع ریسک میدانیم که ارائه حقایق برای تصمیمگیری مدیران و ذینفعان حائز اهمیت است، ضمن اینکه تعهد اخلاقی و قانونی را به همراه دارد.

وی خاطرنشان کرد:، اما باید به یک نکته مهم نیز اشاره کرد و آن اینکه بانکهایی که افشا و شفافیت بهتری دارند، بهطور معمول با انتقادات بیشتری مواجه شده و این امر آنها را نیز محافظهکار خواهد کرد. بازیگران بد، بازیگران خوب را نیز حذف خواهند کرد.

این کارشناس اقتصادی با بیان اینکه یکی از مصادیق افشا و شفافیت با صورتهای بانکی اتفاق افتاد، گفت: همه جریانات فکری اقتصاد، اهمیت خاصی برای بانک و خدمات آن در اقتصاد قائل هستند. چه بانک را «واسط وجوه» بدانیم یا «خالق درونزای وجوه»، نقش نظام بانکی در نظام پرداخت از یکسو و تأمین مالی سرمایهگذاری و تولید از سوی دیگر، مورد تاکید هر دو طیف بوده است.

وی افزود: درمجموع هر دو طیف فکری متعارف و دگراندیش بر امکان ورشکستگی بانکهای منفرد بر اثر افزایش نکول وام، ماهیت قابل سرایت ورشکستگی بانکها به علت وجود اطلاعات نامتقارن، اهمیت اقتصادی اخلال در خدمات بانکی، منطق گسترش شبکه ایمنی به منظور جلوگیری از ورشکستگی بانکها و سرایت آن، مسأله کژ منشی حاصل از شبکه ایمنی و اقدامات خاص برای محدود کردن تأثیرات این کژ منشی، تاکید دارند.

دادجوی توکلی گفت: با توجه به اهمیت سیستم بانکی در سطح کلان و همچنین بروز شوکهای برونزا و درونزای سیستمی، به ناچار پیادهسازی شبکههای ایمنی در قالب روش آخرین وامدهنده و طرحهای ضمانت سپرده از سوی مقام پولی، در دستور کار قرار میگیرد.

وی ادامه داد: از سویی وجود «شبکه ایمنی» در کنار ساختار حقوقی «مسئولیت محدود» بانکها، امکان وجود مخاطرات اخلاقی مانند تسهیلات دهی به «اشخاص مرتبط و خودی» را تشدید کرده و میتوان گفت مقررات احتیاطی لازمالاجراست. تسهیلات به افراد مرتبط در سیستم بانکی پرداخت شده که اوضاع بسیار بدتر از این موضوعی است که ما اطلاع داریم.

این کارشناس اقتصاد کلان، با بیان اینکه باید استانداردهای بانکی و حسابداری را درست اجرا کنیم، گفت: مدیران و سهامداران متخلف باید در معرض نقد و برخورد قرار گیرند، همچنین باید استانداردهای حسابداری را بر مبنای بانکداری بازتعریف کنیم تا الزامهای شفافیت درست اجرا شود.

وی اضافه کرد: افشا و شفافیت چند اصل خوب دارد از جمله اینکه سیگنال دهی خوب به بازار ارائه میکند، اطلاعات به صورت عمومی منتشر شده و اطلاعات نهانی حذف میشود و همچنین مشروعیت و حق حیات به نهادها و مجموعهها میدهد.

دادجوی توکلی با اشاره به اینکه حق سهامداران و تحلیلگران بازارهای اقتصادی افشا و شفافیت در اطلاعات و عملکرد است، گفت: سهامداران خرد حق دارند که بدانند، مدیران چه کار میکنند، این درحالی است که بانکها، ترفندهای حسابداری را برای عدم شفافیت انجام میدهند.

وی با اشاره به سابقه افشا در جهان، خاطرنشان کرد: مقررات افشا به صورت کلی در آمریکا در حدود سال ۲۰۰۰ به تصویب و اجرا رسید در آنجا افشاهای اختیاری و انتخابی ممنوع شد، همه باید در سطح کلان افشای گسترده را انجام بدهند، اما این موضوع در ایران مدنظر نبود و افشاگریها به صورت کامل نبود یا اگر افشا و شفافیتی انجام میشد، قابل اعتماد نیست.

این کارشناس اقتصاد کلان بیان داشت: وزارت اقتصاد و امور دارایی نیاز است که اعلام کند، بانکها را دقیقاً با چه زیان انباشتهای تحویل گرفته است و چه برنامههایی برای سودآوری آنها دارد. آیا قرار است از منابع عمومی همچون پایه پولی و یا مالیات مردم این امر انجام شود یا خیر؟

وی خاطرنشان کرد: در کنار بانکهای خصوصی، مجموعه دولت و نهادهای متولی باید رفتار قاعدهمند و منضبطی داشته باشند و با بهروزرسانی قوانین در حوزه بانکداری، آییننامههای دقیق و محصولات موردنیاز جامعه را فراهم کنند و همچنین افشا و شفافیت آنها را در معرض نقد قرار دهد.

دادجوی توکلی با تاکید بر اینکه بانک مرکزی ما مستقل نبوده و بناچار دولت نیز به عنوان مقام ناظر میتواند شبکه ایمنی ایجاد کند گفت: این شبکهها را مقامهای ناظر، حاکمیتی و بانک مرکزی برای جلوگیری از فروپاشی سیستم بانکی ارائه میکند. برای نمونه بازپرداخت سود مازاد که اخیراً بیان شده راهکار خوبی است، اما نه اینکه «شبکه ایمنی یا تور ایمنی» را برای همه پهن کنیم و به نوعی «عادت شود».

وی بیان داشت: همچنین دولت در سیستم بانکی از بدهکارانی که در عرصه تولید و اشتغال کشور به خاطر شوکهای اقتصادی در شرایط تحریم و تورمی دچار مشکل شدند حمایت کند و بدهکارانی که مشخص نیست این منابع مالی را در چه اموری صرف کردهاند باید جریمه کند.