رکورد افت بورس در میانه بهار

نشان تجارت - در حالی دماسنج تالار شیشهای در طول این مدت عقبگرد ۷/ ۱۱درصد را ثبت کرده که ۳/ ۵درصد آن در ماه دوم سال رقم خورده است. به این ترتیب با وجود تزریق ۵۰ میلیون دلاری از صندوق توسعه، اما بدترین اردیبهشت تاریخ بورس در پرونده بازار سهام ثبت شد. معاملات این ماه نشان داد اصلیترین راهکار اصلاح وضعیت کنونی نه تزریق پول، بلکه توسل به مکانیزم بازار، رفع محدودیتها و احیای نقدشوندگی است.

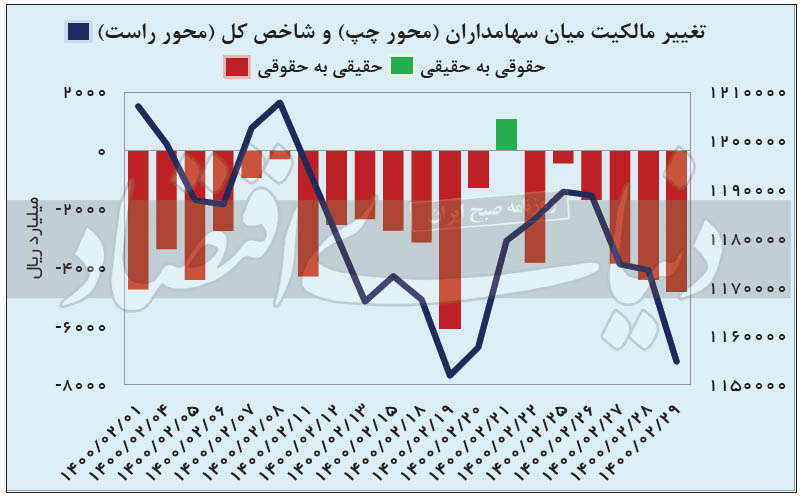

محمدامین خدابخش: معاملات بازار سرمایه در دومین ماه از سال ۱۴۰۰ نیز با کاهش ۳/ ۵ درصدی شاخص بورس خاتمه یافت تا منفیترین اردیبهشت تاریخ بورس ثبت شود. همین امر سبب شد تا شاهد بازگشت نماگر یادشده به محدوده یک میلیون و ۱۵۴ هزار واحدی باشیم. در طول این مدت ۵۶۸۱ میلیارد تومان از پول سهامداران حقیقی از بازار سرمایه خارج شد و بسیاری از گروهها خروج پول قابلتوجهی را به ثبت رساندند. گروههای بانکی، فلزات اساسی و محصولات شیمیایی در این ردهبندی به ترتیب سه رتبه نخست را اختیار کردند.

این رکوردها در حالی طی یک ماه گذشته در بازار سرمایه به ثبت رسید که در طول این مدت نه ۵۰ میلیون دلار از ۲۰۰ میلیون دلار از صندوق توسعه ملی به کمک بازار آمد و نه متقارن شدن دامنه نوسان و کاهش حجم مبنا توانست به خودی خود در این بازار رونق ایجاد کند. سایر اقدامات حمایتی از بازار سرمایه نیز در طول این مدت آنچنان که انتظار میرفت اثرگذار نبودند و همین امر سبب شد تا بازده دو ماه اخیر بورس تهران، کارنامه بورس حمایت شده را با عملکرد ۷/ ۱۱ درصد منفی نماگر اصلی بازار مواجه کند.

بازگشت به سوی منطق

پرونده معاملات دومین ماه از سال ۱۴۰۰ نیز روز گذشته در بورس تهران بسته شد. در این ماه مهمترین نماگر بازار سهام با کاهش ۳/ ۵ درصدی به کار خود خاتمه داد. کارنامه بازار یاد شده و مهمترین نماگر آن در شرایطی با افت به محدوده یک میلیون و ۱۵۴ هزار واحدی نزول کرد که برخلاف ماههای گذشته شاهد تغییرات شگرفی در زمینه قوانین و چارچوب معاملاتی در طول اردیبهشت بودهایم.

بر این اساس در شرایطی که نخستین ماه سال جاری با تداوم قانون بیفایده دامنه نوسان نامتقارن شروع شد و با ثبت ریزشی ادامهدار در قیمتها و اشباع کامل عرضه در اکثر نمادهای بازار خاتمه یافت، برای دومین ماه متوالی ثابت کرد که مداخله دستوری در بورس مانند سایر بازارهای کشور، از گوشت و مرغ گرفته تا خودرو و اجاره بها فایدهای ندارد و ارزندگی نیز چیزی نیست که بتوان صرفا با پیشفرضهای تحلیلی و مدلهای ریاضی به مردم که همان فعالان بازار هستند، قبولاند. از این رو میتوان گفت تمامی دستورالعملهایی که در طول آن مدت و حتی ماههای قبل از آن اجرا میشد خود آسیبی بود در جریان عادی معاملات بازار سرمایه که نه تنها راه به جایی نبرد بلکه خود به سنگی تبدیل شد پیش پای لنگ بازار و هر روز بیش از روز گذشته ماهیت آن را زیر سوال برد.

اردیبهشت ناکام

اردیبهشت ماه بسیاری از این موانع را پشت سر گذاشت و توانست همچون سابق به معاملات خود ادامه دهد. در این مدت اگرچه سازمان بورس اوراق بهادار از برخی تصمیمات نامبارک خود یعنی دامنه نوسان نامتقارن و حجم مبنای بالا عقبنشینی کرد و آنها را به حالت بهتری تغییر داد، با این حال تغییر محسوسی در جریان عرضه و تقاضا حاصل نشد و اهالی بازار سرمایه حتی به شکلی محدود و برای چند روز پشت سر هم نتوانستند رونقی نسبی را در این بازار مشاهده کنند.

این در حالی است که تا پیش از این تصور میشد زیر سایه ثبات قیمت دلار و پایین نرفتن ماندگار آن از محدوده ۲۳ هزار تومان و همدستی این عامل مهم با افزایش قابلتوجه قیمتهای جهانی کالاهای اساسی میتوان با برداشتن قوانین زائد دوباره رونق را به بورس بازگرداند. با این وجود چنین امری محقق نشد و به جز درچند روز محدود- که آن هم بیشتر بازتاب خوشبینی اندک بازار بود- شاخص بورس مثبت نشد. با این حال حتی در طول همان روزهای مثبت هم در معاملات بیشتر نمادها نشانی از رونق مشاهده نمیشد.

رویدادهای مهم، اما بیاثر

همانطور که پیشتر نیز اشاره شد، اردیبهشت ماه، ماه تصمیمات مهمی در بازار سرمایه بود. در طول این مدت نه فقط دامنه نوسان بلکه متغیرهای مهم دیگری نیز در معرض تغییر قرار گرفت.

نخست آنکه انتشار اوراق ۲۴ هزار میلیارد تومانی بدهی که به منظور خرید سهام از سوی هلدینگهای بزرگ در روزهای پایانی فروردین ماه قطعی شده بود و انتظار میرفت تاثیر محسوس آن حداقل تا ابتدای اردیبهشت و در روزهای نخست آن مشاهده شود در عمل بازتابی بر معاملات سهام نداشت.

در واقع این تصمیم آنچنان در مقابل فشار فروش و وضعیت نابسامان تقاضا در بازار سرمایه قرار گرفت که سرمایهگذاران و فعالان بازار سهام در روزهای ابتدایی اردیبهشت ماه نیز مانند روزهای پایانی فروردین نتوانستند تاثیری مثبت از وجود این اوراق را در معاملات سهام مشاهده کنند. این امر در نهایت آنچنان بیتاثیر شد که حتی در خبرها نیز دیگر کسی به آن نپرداخت و مشخص نشد که سرنوشت تمامی آن ۲۴ هزار میلیارد تومان چه شده است.

برنامه مهم دیگر که در این مدت به فعالان بازار سرمایه عرضه شد تا نسبت به نگهداری سهام و آینده مبهم آن در شرایط کنونی اندکی آرامش خاطر کسب کنند طرح ۱۰ گانه سازمان بورس و بدنه اقتصادی دولت بود که مشوق جالب توجه اعطای اقامت در ایران به ازای ۲۵۰ هزار دلار سرمایهگذاری در بازار سرمایه را یدک میکشید. تجهیز بازار سرمایه از طریق اعطای یک درصد از منابع صندوق توسعه ملی برای حمایت از بازار سهام نیز یکی دیگر از بندهای این طرح بود. سایر بندهای آن یعنی ۷ طرح که باید به تصویب جلسه سران قوا میرسید و بیشتر شامل معافیتهای مالیاتی برای حمایت از شرکتهای فعال در بازار سرمایه بود نیز بعدا از سوی مقامات یادشده تصویب شد. با این حال نه اثر روانی مثبتی توانست بر جریان معاملات بگذارد و نه حتی فعالان حرفهای بازار سهام را مجاب به امکان تغییر در جریان پیشروی معاملات بازار کرد. البته هیچ کدام از آن ۷ بند تاکنون اجرایی نشده و با توجه به ماهیت مالیاتی اکثر آنها نیز انتظار نمیرود به جز به خطر انداختن یکی از قابل حصولترین منابع درآمدی دولت نتیجه دیگری برای اقتصاد کشور داشته باشد.

در خدمت بزرگان

با این حال اگر یک نمود عینی در بعد کلانتر وجود داشته باشد دست اندازی تمام و کمال به یک درصد از منابع صندوق توسعه ملی (معادل ۲۰۰ میلیون دلار) به عنوان یکی از مهمترین سرمایههای بیننسلی کشور است که تاکنون نیز واریز معادل ریالی ۵۰ میلیون دلار از آن بازتاب محسوسی برای بازار سرمایه نداشته است.

در واقع از زمانی که خبر واریز منابع صندوق توسعه ملی به صندوق تثبیت بازار سرمایه اعلام شده نه تقاضای موثری بر سهام مشاهده کردهایم نه حتی امید آن میرود که در صورت اثرگذار بودن باقی این مبلغ حمایت متوازنی از بازار سهام شود؛ بنابراین حتی با وجود تسلیم این منابع به بازار سرمایه نیز نمیتوان انتظار داشت که به این زودیها صفهای فروش در تمامی نمادها بهخصوص نمادهای کوچک به شکل یکدست جمعآوری شود. بر اساس آنچه که مدیرعامل صندوق تثبیت بازار پیشتر به رسانهها اعلام کرده ۱۰۳۴ میلیارد تومان منابع حاصله از این صندوق قرار شده به طور تدریجی به بازار سهام قابل عرضه باشد.

با توجه به آنچه که تاکنون شاهد بودهایم، به نظر میآید که کل این مبلغ صرفا قرار است صرف نقدشوندگی سهام بزرگی شود که پیشتر بیشتر آن به پرتفوی بزرگان رسیده است. از این رو با توجه به آنچه گفته شد شاید امیدواری به بازگشت رونق حتی با به کارگیری مجدد دامنه نوسان و حجم مبنای ۵/ ۱ میلیارد تومانی برای تمامی نمادها امری چندان معقول نباشد و قیمتها هر چند پایین با این حال برای اصلاح بیشتر جا داشته باشند. با این وجود نمیتوان این نکته را نفی کرد که کاهش حجم مبنا بهخصوص برای نمادهای بزرگ و تقارن در دامنه نوسان میتواند در بلندمدت به نفع بازار سرمایه باشد.

تنها یک روز حقیقی

اما آیا این امیدوار نبودن دلیل محکمی نیز دارد؟ نگاهی به آمار و ارقام به ثبت رسیده در عملکرد یکماهه بازار سهام حکایت از آن دارد که این ناامیدی چندان نیز بیپشتوانه نیست. بورس تهران در حالی اردیبهشت ماه را به اتمام میرساند که در تمام روزهای معاملاتی آن فقط در یک روز خالص تغییر مالکیت حقوقی به حقیقی مثبت بوده است. این به آن معناست که در طول مدت یاد شده تنها یک روز سهامداران خرد پول به بازار سهام وارد کردهاند و در باقی روزهای آن پول این بخش از سرمایهگذاران بازار سهام از بازار خارج شده است. بر اساس آنچه که آمار نشان میدهد خالص خرید حقیقی در طول یک ماه گذشته به میزان ۵۶۸۱ میلیارد تومان منفی بوده است. در طول این ماه بیشترین خروج پول حقیقی در تاریخ نوزدهم اردیبهشت و کمترین آن در تاریخ ۷ اردیبهشت ماه به ثبت رسیده که اولی خروج بیش از ۶۰۰ میلیارد تومان و دومی خروج ۹۰ میلیارد تومانی پول را به دنبال داشته است. آن یک روز مثبت هم مربوط به روز بیست و یکم ماه بوده که توانسته حدود ۱۰۰ میلیارد تومان از پول حقیقی را به بازار وارد کند.

در طول یک ماه گذشته گروه کاشی و سرامیک تنها گروهی بود که با ۷۵۱ میلیارد تومان خرید حقیقی، خالص خرید این بخش از بازار سرمایه را به نفع سهامداران خرد ثبت کرده است. سایر گروهها در این حوزه عملکردی منفی داشتند به طوری که گروه بانکی، فلزات اساسی و محصولات شیمیایی به ترتیب هزار و ۲۲۸ میلیارد، ۶۹۶ میلیارد و ۵۶۸ میلیارد تومان خروج پول حقیقی را ثبت کردند. پس از این گروههای مواد دارویی، چند رشتهای صنعتی، سیمان، فرآوردههای نفتی، خودرو و ساخت قطعات و کانههای فلزی در رتبههای چهارم تا دهم قرار گرفتند. بر این اساس معاملات اردیبهشت ماه در حالی خاتمه یافته که بازده سالانه شاخص در دو ماه ابتدایی عملکرد بازار سرمایه به میزان ۷/ ۱۱ درصد منفی است. این در حالی است که در طول این مدت قیمت سکه نیز ۱۰ درصد و قیمت دلار ۷/ ۸ درصد کاهش یافته است.

بر این اساس به نظر میآید که اگرچه حمایتهای عملی از بازار سرمایه در طول یک ماه گذشته نسبت به چند ماه اخیر بیشتر شده است، با این وجود نمیتوان انتظار داشت که صرف در نظر گرفتن عوامل بنیادی با افزایش حمایت نقدی از معاملات سهام بتواند برآیند عرضه و تقاضا در بورس تهران را به شکلی پایدار مثبت کند. این طور که به نظر میآید در طول ماههای اخیر تغییرات قابلتوجهی که به طور دائم بر انتظارات آتی سهامداران سایه افکنده در طول یک ماه پیش رو مهمترین بازیگر بازار سرمایه باشد و بر تمامی عوامل بنیادی از رشد قیمتهای جهانی، قیمت تقریبا ثابت دلار و حتی باقیمانده پول صندوق توسعه ملی اثر بگذارد. از این رو باید صبر کرد و دید که بازار خود چه قیمتی را برای تمامی نمادها و گروهها مناسب میداند و با در نظر گرفتن تمامی عوامل پیدا و پنهان موثر بر قیمت در هفتهها و ماههای پیش رو، چه آرایشی از عرضه و تقاضا را به نمایش خواهد گذاشت.