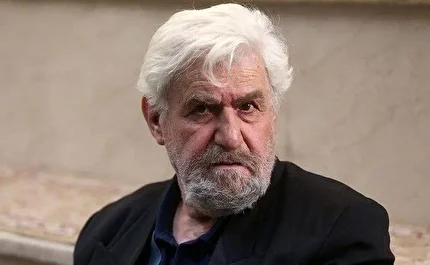

راه حل کارشناسی برای احیای بورس

نشان تجارت - مجید امروی، با بیان اینکه شرکت های بالغ در چرخه عمر که دارای جریان های نقدی مستمر و محدودیت در فرصت های رشد هستند، تمایل به پرداخت بخش قابل توجهی از این جریانات نقدی به سهامداران در غالب سود تقسیمی را دارند، اظهار کرد: دو روش برای پرداخت این جریان نقدی به سهامدار وجود دارد؛ ابتدا روش پرداخت سود تقسیمی و روش دوم بازخرید سهام.

وی ادامه داد: در مقابل، شرکت های رشدی با فرصت های مناسب سرمایه گذاری ترجیح می دهند تا بخش قابل توجهی از جریانات نقدی را در پروژه های جدید سرمایه گذاری کنند.

این کارشناس بازارسرمایه با تاکید بر اینکه بازخرید سهام زمانی اتفاق می افتد که شرکت بخشی از سهام منتشر شده خود را بازخرید کند، توضیح داد: به طور کلی سه حالت می تواند منجر به بازخرید سهام شود. نخست اینکه شرکت با انتشار اوراق بدهی از منابع حاصله برای بازخرید سهام استفاده کند. دوم نگهداری سهام برای اعطای آن به کارکنان شرکت و سومین حالت زمانی رخ می دهد که شرکت دارای وجوه نقد مازاد باشد.

مزایای بازخرید سهام

امروی در خصوص مزایای بازخرید سهام نیز توضیح داد: با توجه به این نکته که اعلام برنامه بازخرید سهام توسط شرکت در پی اعتقاد مدیران به کمتر بودن قیمت سهام از ارزش ذاتی آن است، به نوعی مخابره سیگنال مثبت به سرمایه گذاران محسوب می شود.

وی ادامه داد: زمانی که شرکت سود تقسیمی پرداخت میکند، سرمایه گذار ملزم به دریافت سود نقدی است، درحالی که در بازخرید سهام سرمایه گذار بین نگهداری سهم و فروش سهم به شرکت اختیار خواهد داشت. از سوی دیگر پرداخت سود تقسیمی در کوتاه مدت چسبندگی دارد و از انجا که کاهش سود تقسیمی به منزله سیگنال منفی برای سرمایه گذاران محسوب می شود، مدیریت شرکت تمایلی به افزایش سود تقسیمی ندارد. از این رو اگر افزایش در جریانات نقدی به صورت مقطعی و یکباره باشد مدیریت ممکن است بازخرید سهام را نسبت به پرداخت سود تقسیمی ارجح بداند.

این استاد دانشگاه افزود: شرکت ها می توانند برای رسیدن به سیاست تقسیم سود هدف، از مدل سود باقی مانده استفاده کنند که منجر به ثبات در نسبت سود تقسیمی می گردد درحالی که تعداد سهام بازخرید شده در هر سال می تواند متفاوت باشد. کمک به اعطای سهام به کارکنان شرکت نیز مزیت دیگر بازخرید سهام محسوب می شود. اما باید دقت کرد شرکت ها در بازخرید سهام مدیریت و استراتژی داشته باشند تا منجر به کاهش قیمت پس از بازخرید سهام نشوند.

تسهیل آیین نامه سهام خزانه، به احیای بازار کمک میکند

امروی در ادامه با بیان اینکه طبق ماده ۱۹۸ لایحه اصلاحی قانون تجارت خرید سهام توسط خود شرکت ممنوع است، اظهار کرد: اما طبق تبصره ۵ ماده ۲۸ قانون رفع موانع تولید رقابت پذیر و ارتقای نظام مالی کشور موصبه ۲۹ اردیبهشت ماه سال ۱۳۹۰، این امکان با مقرراتی که با پیشنهاد سازمان بورس و اوراق بهادار که به تصویب شورای عالی بورس می رسد ممکن شد.

وی ادامه داد: در همین راستا شورای عالی بورس در تاریخ ۱۵ تیرماه سال ۱۳۹۴، آیین نامه خرید، نگهداری و عرضه سهام خزانه را تصویب کرد اما تعدد مواد و تبصره های این مصوبه مانند تبصره دو ماده ۵ آن (در فرایند افزایش سرمایه قبل از شروع پذیره نویسی ناشر باید فاقد هرگونه سهام خزانه باشد) کار را برای شرکت ها دشوار کرده و منجر به کاهش کارایی آن شده است.

این کارشناس بازار سرمایه افزود:به نظر میرسد با توجه به این نکته که طبق گزارشات مجموع سود خالص شرکت های بورسی و فرابورسی در پایان سال مالی ۱۳۹۹ در حدود ۴۳۰ هزار میلیارد تومان است، تسهیل قانون و استفاده از این پتانسیل در خصوص تخصیص بخشی از این منابع به بازخرید سهام در مقابل پرداخت سود تقسیمی بتواند در شرایط غیر عادی به بازار سرمایه کمک محسوسی تلقی شود.